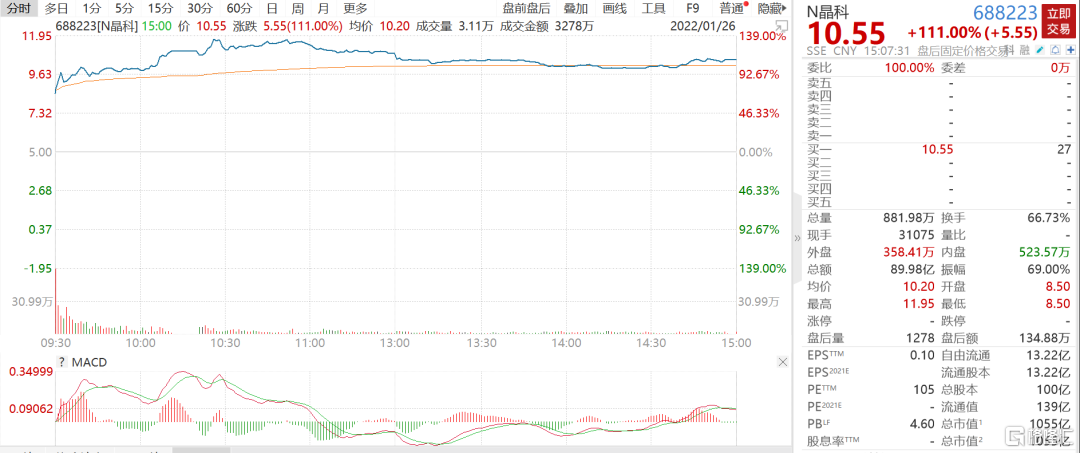

晶科能源登陆A股科创板 市值超过千亿!

01当前电池片环节最具弹性

现阶段,在光伏产业链的核心环节当中,硅料和硅片属于“产能为王”,逆变器和组件则是“终端为王”,唯有电池片环节仍处于技术迭代的炽热中,依然是“技术为王”,是当前光伏产业链中最具弹性的环节。

在资本眼里,“最具弹性”意味着不确定,意味着风险,也意味着机会和高估值。

目前主流的PERC电池技术,得益于单晶硅片的大规模渗透和设备国产化的快速提升,2017年开始迅速推广和应用,该技术制造工艺简单,生产成本低,还可结合选择性发射技术提升电池转换效率。

但是,从目前技术发展状况来看,PERC电池的效率已逼近极限24.5%,其成本下降速度,也有所放缓。与此同时,新的电池技术正在快速发展,蠢蠢欲动。

目前,N型电池最有望接替P型电池,成为下一代主流技术。其中,又以TOPCon和HJT为目前N型技术路线的关注焦点,同时IBC、HBC和钙钛矿等技术路线也颇受推崇,并成为不少企业尤其是电池新势力的突破点。

新技术在电池效率上各显身手,竞相推高光伏行业的天花板。以TOPCon为例,隧穿氧化层的结构进一步降低了多少子表面复合速率,极大地优化了电池转换效率,其上限可达到28.2%~28.7%,将电池转换效率向上抬升了一个层次。

光伏行业的技术创新点颇多,从硅料到硅片,从电池片到组件,从逆变器到支架,但电池片永远是光伏行业创新的中心,更能带来质的飞跃,创新的产业乘数效应也更大。

电池技术路线的纷争,也远比硅料、硅片和组件等其他核心环节热闹得多,对企业甚至产业的影响也更加深远。

站在资本的角度,电池片环节的技术弹性最大,对产业促进的乘数效应最大,在质的竞争中更值得依靠,也应该是产业链当中最应该享受高估值的环节。

02组件巨头是N型电池的重要推手

电池片环节的技术创新与资本市场反馈如此重要,新旧势力自然尤为重视,尤其是组件企业。

从当年PERC电池技术的发展历程来看,推动电池技术进步的往往是下游组件企业,这个情况在一体化趋势的背景下,更加明显。

目前,隆基、晶科、晶澳、天合、阿特斯等五大光伏组件巨头对N型电池都在积极布局,无论TOPCon,还是HJT,更是呈现转换效率竞相超越的局面,组件企业在电池技术上的创新与突破前所未有。

为什么是组件企业?

一方面,组件企业受原有电池技术及产能的束缚更小,在一体化趋势下,提高电池片产能占比的时候,更有动力前瞻性布局新技术及其产能,本质上类似新势力的角色,这一点不同于专门的电池企业。

另一方面,组件企业对电池技术的创新,可以直接通过自己的品牌和渠道推向终端市场,具有更强的成本消纳力和风险承受力,尤其是可以捕捉更合适的细分场景,进而大幅提高新技术的成功率。这一点,不像专门电池企业的技术创新,要通过下游组件客户间接推向终端市场。

以N型TOPCon为例,比较适合的细分场景:一是沙漠、戈壁、荒漠等大型光伏基地,具有高温、高地面反射、强光照、多风沙等特点,低温度系数、高双面率、低衰减等优势比较突出;二是分布式光伏的平屋顶场景,双面率、低电流(安全性)等优势则比较明显;三是在采用跟踪支架的情况下,能够更好地实现“高效+双面+跟踪”的最优组合。

这些应用场景的经济性,正在或者已经被市场验证并接受。面对这样特定的细分场景,组件巨头在自身庞大的海内外市场范围内,更容易针对性推广并获得成功,这对新技术的初期推广尤为重要。

实际上,在一体化趋势下,组件巨头对电池片环节的影响和渗透还在不断深入。根据InfoLink的数据,前五大专业电池厂2020年的出货年增率81%,而2021年缩减至36%,专业电池厂的市占率持续受挤压。

组件巨头作为从制造端到场景端的枢纽环节,是光伏行业压舱底的角色,在引领N型电池技术进步的时候,相比于专业的电池企业,尤其是在垂直一体化趋势下,终端应用推广的速度或将更快,有望发挥更大的作用。

03晶科引领N型电池,正在被加速验证

在光伏组件巨头中,晶科能源在N型电池的布局上走在了行业前列,也更加坚定。

近日,晶科安徽一期8GW N型TOPCon电池项目投产。至此,晶科能源N型TOPCon电池年化产能达16GW,2022年N型组件出货量预计达10GW,成为N型电池的领头羊。

如果说GW级设备投资,意味着电池技术被产业化认可;那么10GW级终端出货量,就将意味着电池技术的市场化认可,渗透率有望加速。

可以预期的是,随着晶科能源2022年N型组件出货量达到10GW,也将正式宣布N型时代的正式到来,这也将是光伏行业2022年度的重要看点和期待。

市场担忧的投资成本与收益问题,也将逐渐被市场拆解。

目前,1GW TOPCon的设备投资成本约2.7亿元,相对PERC设备投资成本高约20%,TOPCon相对PERC电池的溢价约0.1-0.2元/W,同等类型组件的发电效率可以提高3-4%,尽管初始单位投资成本略高,但全生命周期的发电量更高,度电成本更低,项目收益率更高。而且,TOPCon的成本还在持续下降,良品率也正在接近PERC,制造端毛利率有望持续提升,并成为最终替代PERC的重要支撑。

这当中,还有一个普遍的认识误区。

很多人在对比TOPCon和HJT的时候,会认为TOPCon的竞争优势之一是基于PERC设备的改造,进而投资成本更低。但这并不是必要条件,尤其是组件企业以TOPCon作为新增电池产能,那么实施路径就不是PERC设备的改造,而是全新设备投入,本质上还是新势力。

目前,海外市场对N型电池的接受度较高,在越来越多长期资本介入光伏电站投资的背景下,投资决策更加长期化,初始绝对投资成本的考虑降低,回归全生命周期的收益率指标,这种投资风格也更有利于N型电池的推广。

电池片作为目前光伏产业链最具弹性的环节,正处于技术迭代的关键时点,N型电池也将是光伏行业2022年的重要看点,以晶科能源为代表的头部企业如何表现,也非常值得期待。

相关阅读

- 九丰集团与国鸿氢能签署战略合作框架协...

- 1月27日黄金交易策略:金价短线承压,建...

- 中粮科技:年产3万吨丙交酯项目预计2023...

- 计提商誉减值2.15亿元 康弘药业2021年...

- 截至2021年底 中国累计召回汽车9130万辆

- 中山大学联合创邻科技Galaxybase破万亿...

- 利用新技术 自然资源可用玉米和牛奶蛋...

- 央行进行2000亿元14天期逆回购操作 中...

- 臻镭科技在上交所科创板上市 开盘后闪...

- 白酒行业迎重磅利好 旺季开门红可期!

- 突破1亿户!我国登记在册个体工商户实现...

- 全国春运旅客发送量2.6亿人次!较2021年...

- 科技股再次遭遇重创 哔哩哔哩单日跌幅超11%

- 提升制造业核心竞争力 促进工业经济平...

- 海航启动股票清偿 信托计划如何偿债?

- 3家中介被立案调查:IPO企业大面积中止...

- 互联网处方药销售的口子打开 互联网医...

- 三大指数迎来反弹!极度缩量下超3000股飘红

- 深化改革扩大开放力度不断加大 深圳又...

- 创新医疗制度先行!深圳放宽创新医疗健...

- 全球首艘10万吨级智慧渔业大型养殖工船...

- 国联水产:盈利拐点已来 2022年或迎业...

- 珠海格力成立新公司珠海兴格管理 经营...

- 茅台1935被市场热炒 高价囤酒还能赚翻吗

- 产销两旺 星源材质2021年扣非净利预增2...

- 中欧基金与葛兰自购旗下2只产品 合计5200万!

- 地方和企业如何享受RCEP优惠?商务部提...

- 互联网泡沫渐破 长周期投入硬科技领域

- 凯伦股份获工信部第三批专精特新“小巨...

- 从亏损19亿到盈利6亿,恺英网络做对了什么

- 中信证券:调高斯达半导机构评级为“买...

- 长亮科技与联易融达成战略合作

- 非公开发行拟募资20亿元 明冠新材铝塑...

- 2021西泠秋拍总成交8.48亿元,成交率保持八成

- 双“擎”享受:全新第二代GS8搭载丰田第...

- 金龙汽车集团旗下企业众思创智能科技获...

- 打造智能电厂 城发环境与润电科学签约

- 美国称俄军动武威胁上升,地缘压力或推...

- 实现全年业绩高速预增 创业慧康预计202...

- 新冠试剂盒合同金额“更新”,或为去年...

- 伊朗核谈判前景难料,若破裂油价或涨向1...

- 上海黄金交易所第3期行情周报:白银铂金...

- 任海亮任横店东磁新任董事长 公司拟投...

- 比亚迪掀起反腐风暴:2021年查处94名员工

- 城地香江:受泰禾、恒大流动性风险波及...

- 喜事连连,先惠技术被授予“2021年度ABB...

- 中来股份:2021年营收65亿―70亿 拟推...

- 深交所深夜发函三连问 中科云网诸多谜...

- 润建股份获6家机构调研:目前公司光伏运...

- *ST康美的高管团队迎来一波大换血!新掌...

- 证监会接受零跑境外发行股票材料 考虑...

- 深圳的春节“大礼包”提前下发:24条举...

- 何谓智能制造示范工厂?供应商、平台如...

- 今年各省在制造业发展上有哪些重点?|...

- 美联储“看跌期权”失效 警惕“恐慌指...

- 料美股年内波动性回归 机构转向新兴市...

- 几大AMC将参与房企风险化解 目前或是兼...

- 两融账户现身前十流通股股东 两融风险...

- 防范化解流动性危机 2022年接下来会好些吗?

- 深交所向中科云网发出关注函 要求说明2...

- 深交所向蓝盾股份发出关注函 要求说明...

- 春耕前草甘膦价格仍将高位运行

- 喜讯!冰山冷热工商用开启式螺杆制冷机...

- 跨行业并购引关注 深交所向茂化实华发...

- 深交所向*ST天首发出关注函 要求说明四...

- 19亿!兴业银行再度承销绿色金融债券

- 加拿大央行维稳利率但下调年内经济增长...

- 方大特钢2021年度能耗“双控”取得好成绩

- 上海天洋拟定增12亿扩产 产销两旺全年...

- 天晟新材 拟实施一揽子易主计划

- 鲍威尔支持3月提高利率 不排除每次会议...

- 中铁建设集团“安装铁军”助力江苏时代...

- 鲍斯股份拟将阿诺精密出售给瑞典企业 ...

- 恒力石化进一步拓展下游新材料版图 产...

- 瑞和股份:高管发生人事变动

- 恒力石化:拟240亿元建设两大新项目 向...

- 新能源汽车部件及电子消费品产销量增长...

- 中国通海金融:接管人并无就出售抵押股...

- 中来股份拟推3060万股限制性股票激励计划

- 华宝股份:实控人朱林瑶已被执行指定居...

- 【公司前线】华友钴业全资子公司注册资...

- 中国西电集团高压电气国家工程实验室顺...

- 联影医疗募资百亿冲刺科创板IPO 核心部...

- 【公司前线】妙可蓝多全资子公司出现经...

- 水井坊:去年销量同比增长约40%,全部来...

- 比亚迪获1家机构调研:公司新能源乘用车...

- 上声电子获2家机构调研:公司车载扬声器...

- 百川畅银:辛静上任副总经理

- 【公司前线】华胜天成关联公司高管发生变更

- 【公司前线】傲农生物关联公司高管发生变更

- 【公司前线】浙能电力关联公司高管发生变更

- 光伏巨头登陆科创板,主力超40亿元追随...

- 万里扬两家子公司喜获“国家高新技术企...

- 隆利科技获61家机构调研:公司已经有Mini...

- 喜悦智行获2家机构调研:可循环包装能够...

- 南凌科技获1家机构调研:2021年第三季度...

- 供应端压力重重,市场趋紧石油多头再发力

- 天域生态拟以2.22亿元向复旦微电出售房产

- 爱科科技获9家机构调研:公司的精密运动...

- 被投公司计提商誉减值 掌趣科技战略布...