2021年公募半年报披露拉开序幕 谁的“身价”涨了

2021年公募半年报披露序幕正式拉开。据证监会网站显示,8月17日,恒越基金披露旗下6只基金的半年度报告,其中包括5只主动权益类基金和1只债券型基金。

从规模变动情况来看,部分基金的规模变动同比增长明显。在恒越基金披露的6只产品中,其中有2只基金的规模变动数据与去年同期可比较,且增长明显。据同花顺iFinD数据统计,截至上半年末,恒越核心精选混合的合并规模为60.32亿元,而2020年同期,该基金的合并规模仅为1.78亿元;同期,恒越研究精选混合的合并规模也从2020年上半年末的0.57亿元涨至9.79亿元。

随着规模不断增长,上述2只基金的管理费收入也同比大涨。半年报数据显示,截至上半年末,恒越核心精选混合的管理费收入合计2170.2万元,远超2020年同期的49.39万元;恒越研究精选混合的管理费收入也从去年同期的9.18万元涨至309.6万元。

除上述2只产品外,其余4只基金则均于年内先后成立。相关主动权益类基金的最新规模与发行规模相比,也有不同程度的增长。数据显示,截至上半年末,成立于今年1月4日的恒越内需驱动混合A的最新合并规模为9.73亿元,较发行规模增加5609.51万元;成立于2月9日的恒越成长精选混合的规模由发行时的23.77亿元涨至上半年末的26.58亿元;另外,成立于3月30日的恒越优势精选混合的规模也从1252.15万元涨至1.9亿元。

虽然上述基金均在年内成立,但成立至今也取得了不错的“成绩”。据同花顺iFinD数据显示,截至8月16日,恒越内需驱动混合A/C的年内收益率分别为26.84%、26.22%;恒越成长精选混合A/C的收益率则为20.99%、20.8%;恒越优势精选混合的年内收益率更是高达37.88%;上述基金的年内收益率均跑赢成立至今区间的同类平均业绩,且在同期偏股混合型产品中的排名占前10%。

反观此次披露的唯一一只债券型基金则表现平平。数据显示,成立于3月16日的恒越嘉鑫债券的规模由发行时的2.4亿元降至上半年末的1.27亿元;其年内收益率也跑输同类平均。另据半年报数据显示,截至上半年末,恒越嘉鑫债券A/C的机构投资者占比分别高达97.36%、46.73%。

值得一提的是,前述提及的恒越核心精选混合A/C的年内收益率分别为36.07%、35.91%;而恒越研究精选混合A/C的年内收益率更是高达42.79%、42.61%;同期,偏股混合型基金的年内平均收益率为7.86%。恒越核心精选混合、恒越研究精选混合的基金经理高楠也在半年报中指出,报告期内上述两只基金降低了部分蓝筹白马的持仓,进一步向高景气赛道中的优质成长股有所倾斜,增配了新能源、半导体等个股。

展望后市,高楠认为,下半年国内宏观经济大概率是总量缓降坡、流动性趋缓和。综合对国内、外经济和流动性环境的考量,就A股市场而言,下半年出现趋势性单边行情的概率不高,预计仍是以成长相对占优的结构性行情为主,机会更多来自于新能源、消费、医药、科技等成长领域,需要自下而上,结合个股的成长确定性和市值空间综合考量。

德邦基金专户业务部执行总经理史彬也表示,尽管下半年起经济增长动能减弱,但目前经济增速仍处于“温和可控”阶段。同时,不论是货币政策还是财政政策,下半年都不会“用力过猛”。“上半年随着高增长行业的股价上涨,以新能源汽车为主的成长行业估值越来越贵。从中期半年维度来衡量的话,未来结构分化的行情逐渐演变为均衡行情。在中报之后市场会对成长股进行一次新的业绩和估值的压力测试,一些业绩不达标的公司会有调整的风险,而低估值低增长的价值类公司也会重新审视行业和公司的基本面。在经历一轮此消彼长的上涨下跌之后,市场结构会更加均衡。”

华夏基金则预计,“下半年宏观政策边际放松的概率较大,政策的支持力度和刺激方案有望加强。在政策对冲下,对于流动性不必过度悲观,同时企业盈利保持较快增长,市场并不存在大幅调整的空间。市场交易景气度的逻辑未变,我们继续看好周期加成长两大核心主线”。

相关阅读

- “顶层”架构提上日程 新能源车换电共...

- 夏普M6 4K超高清电视影音皆出彩 带来...

- 大象奔奔潮牌文创:一件T恤穿出生活态度

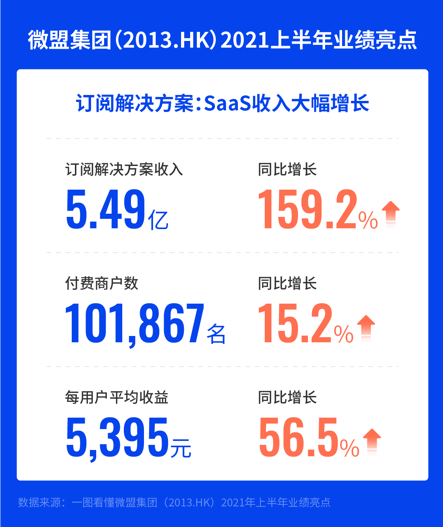

- 以微盟为样本,看SaaS企业如何脱颖而出

- 增强前瞻性有效性 以适度的货币增长支...

- 九十三度老白茶 | 白茶能减肥吗?什么...

- 各项促进大宗消费政策措施落地 居民消...

- 北京职工医保新规实施 对个人关联银行...

- 屠宰大户遭遇营收困境 养猪大户强势加...

- 龙头老大佳贝艾特增速放缓 羊奶粉市场...

- 小程序助推大生意,冰雪时光着力打造数...

- “户籍+学籍”双重条件 天津对高考报名...

- 《英雄因火而生》收官,主创团队集体亮...

- 多地叫停或暂缓二次集中供地 对房企拿...

- 热门赛道板块调整 半导体板块短期反弹...

- 永福股份再度跌停 近4个交易日累计跌幅...

- 高瓴最新美股持仓曝光 硬科技是投资重点

- 氢能源板块开盘走强 中泰股份、科融环...

- 百辆49吨氢能重卡正式投运,雄安新区的...

- 暑期档电影市场依旧冷清 两极分化现象...

- 关注脱发人群蓝海市场,加盟冠发机构圆...

- 中成药集中采购浪潮将至 冲击双跨品种...

- 国内化肥价格明显上行 监管层接连出手

- 凯立新材上市后首份成绩单公布 上半年...

- 上半年李宁营收大增65% 毛利率达到55.9%

- 福能东方依托主业实现扭亏为盈 上半年...

- 华民股份转型不畅 卢建之被捕其合作伙...

- 工业富联陷入业绩增长瓶颈 二季度扣非...

- 央行缩量续作6000亿MLF 充分满足金融机...

- 复星入主后舍得酒业首份半年报 营收增...

- 7月规上工业增加值同比增长6.4% 经济总...

- 史上最贵新股义翘神州493.32元/股收盘 ...

- 股权确权倒计时140天 中小银行核查登记...

- 北京市住建委发布通知 严禁新房购买前...

- 县城开大店生意火爆,老板猛开7家冰雪时光

- 70城房价涨势齐收窄 二手房价格进入降温通道

- 读懂天下秀:被忽略的稀缺生态系统

- 3000元一瓶的飞天茅台只卖700元 终端...

- 易联众助力重庆市全面上线国家医保信息...

- 京东家电815周年庆战报出炉 健康家电成...

- 淘宝购物隐藏小技巧 鳢鱼优惠券商城教...

- 京东家电815周年庆掀起焕新潮 清洁类家...

- 九十三度老白茶 | 灵魂提问:喝白茶能...

- 815全民家电消费日 京东家电用智能科技...

- 成箱成箱搬、搭着名牌整车卖 充管家充...

- 普米尔医药收购女性健康及诊断CRO公司 ...

- 京东家电815周年庆战报出炉 消费者对高...

- 卖花卖咖啡寻突围 知乎离盈利还有多远

- *ST金刚实控人遭终身市场禁入 年内已有...

- 贷款没下被强制扣除395元 山寨征信机构...

- 千元电器成“破烂” 废旧家电该如何处...

- 诸多盲盒潮玩品牌入局线下门店 门店和...

- 舍得酒业稳步向前:2021年半年报发布,...

- 京东家电815周年庆掀起焕新潮 消费趋势...

- 鳢鱼返利优惠券商城上线 开启电商省钱...

- 心口皆甜,冰雪时光巧打七夕节日牌催热...

- Anzene能源方:救灾应急,安全用电

- 聚焦酒店灵工用工SaaS服务智工云平台获...

- 天人策知识分享平台即将问世 打造全球...

- 提高财商素养 推荐你选择微淼财商教育

- 鹏洲高性能塑料检查井和排水管助力美丽...

- 国内电商企业年增量即将破百万 广东上...

- 券商股午前再度上攻 东方证券涨5%广发...

- 7月70城楼市涨幅总体回落 一线城市涨幅...

- 时隔三年再战IPO 恒威电池经营业绩或再...

- 大发地产寻求高质量高增长 前7月完成年...

- 河北银行第一大股东或将发生变更 IPO或...

- 宁德时代翻倍扩产疯狂扩张 账面资金716...

- 电力板块TOP10普涨延续 周内成交总额为1027亿

- 港交所中期业绩多项指标创新高 前七月...

- 钢铁板块整体上涨7.40% 预计下周钢材价...

- 扩张的动作不断 赣锋锂业投资84亿元建...

- 在房地产寒冬期入局 中通快递走“物流...

- 光伏板块“跌声一片” 硅片价格上涨

- 7月纺织品出口不容乐观 运费原材料价格...

- 两家被收购企业出现商誉减值 金安国纪...

- 前7月交易量同比增长46.0% 二手车市场...

- 银行理财“期中考”成绩单出炉:固收类...

- 九十三度老白茶 | 夏季炎热,喝什么茶...

- 公募基金参与定增热情与日俱增 上千只...

- “李佳琦+初普”再翻车 美容仪市场乱象...

- 2021年七夕档电影票房出炉 警匪片占据...

- 中国国家体操队荣耀凯旋 向加多宝发出...

- 华润紫竹药业毓婷品牌,跨平台联动开启...

- 秒挖视角:资本角逐分布式存储赛道,小...

- 越秀服务半年业绩:营收9.6亿,增速超10...

- 健身房办卡容易退卡难 7天冷静期成了一...

- 凯乐科技“戴帽” “爆雷”金额已达45.14亿元

- 阿迪达斯在华业绩受挫 国产运动品牌能...

- 华尔街英语运营困境早有端倪 学员能追...

- ofo多家关联公司已注销 仍有大量用户押...

- 上海家化加入“抢牌”大战 靠什么吸引...

- 禹洲集团因业绩“变脸”导致降级 重列2...

- 医美贷受约束 医美行业监管趋严

- 七夕消费风头直追情人节 市场掀起一波...

- 平安数字口袋转账全免费,更有众多权益...

- 815全民家电消费日 京东家电用新品焕新...

- 815全民家电消费日 京东家电帮你开启品...

- 京东家电启动815全民家电消费日 消费者...

- 815全民家电消费日 上京东家电感受不一...