2022年A股开年表现低迷 后续权益类资产是否还有机会?

2022年A股开年表现低迷,尤其是此前高景气的新能源等赛道出现回调,令投资者担忧情绪升温。后续权益类资产是否还有机会?

近期,由陆彬任拟任基金经理的汇丰晋信研究精选混合基金正在发行中,他与研究团队,以及公司管理团队均认购了该基金,以实实在在的行动彰显了对A股市场的长期信心,也体现了与投资者携手同行,相伴投资路的决心。

公告显示,本着与广大投资者风险共担、利益共享的原则,汇丰晋信公司管理团队(不含拟任基金经理陆彬)已出资720 万元认购汇丰晋信研究精选混合基金;拟任基金经理陆彬及公司研究团队已出资600万元认购本基金。

2022年市场关键词:价值回归、优质成长

陆彬 认为,2022年市场的关键词是“价值回归、优质成长”。2022年无论是宏观环境、流动性还是中观结构都有望更加友好。

陆彬表示,首先我们处在资本市场改革红利持续释放,居民资产加快配置权益资产的大周期向上的大环境中。中国资本市场战略地位举足轻重,满足居民回报率预期的投资资产越来越少,A股长期结构性机遇已经开启。

同时,A股市场具备非常鲜明的特征,结构分化趋势明确,把握不同时期的市场结构性主线或许是获取持续超额收益的重要前提。

汇丰晋信研究精选基金3大亮点

除了A股长期机遇带来的信心,汇丰晋信研究精选混合基金还有不少亮点值得关注。

1. 实力派陆彬掌舵,过往业绩硬核

带着2020股基冠军1标签的陆彬,2021年以硬核的业绩表现说明,“冠军魔咒”是可以被打破的。

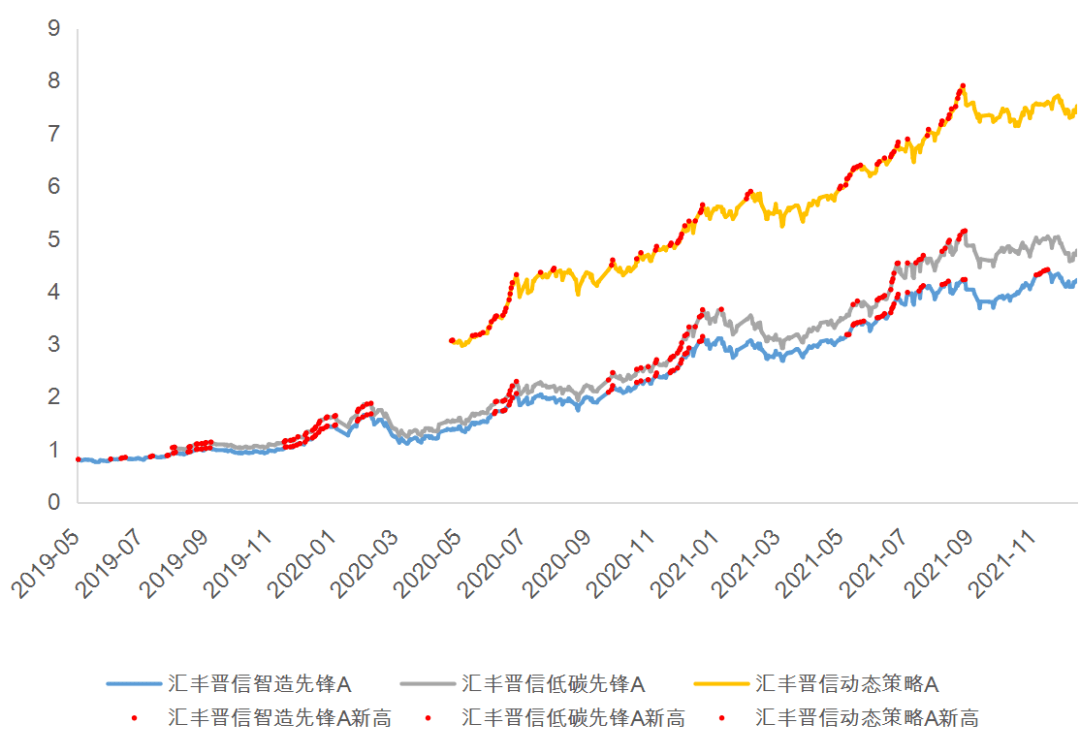

2021年,陆彬的三只代表作,年度回报均超过了40%。其中,智造先锋股票基金A年度回报42.93%2,低碳先锋股票基金A年度回报42.15%2,动态策略混合基金A年度回报40.11%2。上述三只基金的2021年业绩均排名海通同类前7%3。

中长期来看,截至2021年12月31日,智造先锋股票基金A过去3年回报 468.28%2,海通同类排名1/3033;低碳先锋股票基金A过去2年回报 233.20%2,海通同类排名3/3663。

1. 数据来源:晨星,陆彬管理的低碳先锋基金A 2020年收益率在晨星956只普通股票型基金中排名第1。

2. 数据来源:汇丰晋信,经托管行复核,截至2021.12.31。

3. 数据来源:海通证券,截至2021.12.31,低碳先锋股票基金A、智造先锋股票基金A同类为主动股票开放型基金,动态策略混合基金A同类为偏股混合型基金。低碳先锋股票基金A各区间收益排名:过去一年:31/485;过去两年:3/366;过去三年:7/303;过去五年:47/179;陆彬自2019.8.17起任本基金基金经理。智造先锋股票基金A各区间收益排名:过去一年:27/485;过去两年:4/366;过去三年:1/303;过去五年:2/179;陆彬自2019.5.18起任本基金基金经理。动态策略混合基金A各区间收益排名:过去一年:18/279;过去两年:13/209;过去三年:10/143;过去五年:5/90;陆彬自2020.5.9起任本基金基金经理。汇丰晋信低碳先锋股票基金A、汇丰晋信智造先锋股票基金A为股票型基金,汇丰晋信研究精选混合基金为混合型基金,不同类型基金的风险收益特征不同,业绩表现仅供示意。基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的基金的业绩并不构成其他基金业绩表现的保证。市场有风险,投资需谨慎。

陆彬能获得良好的业绩,背后的原因离不开他的独特打法。在“不讲投资主义”的理念下,陆彬整体投资风格偏左侧,致力于发现不同于市场共识的机会;同时注重行业和风格轮动,在不同行业和风格的资产中寻找性价比更好的公司。在A股结构分化,行业轮动加快的背景下,这一风格或有助于更好地挖掘A股市场中的机会。

业绩硬核是一个维度,从另一个重要维度——持有体验来说,陆彬管理的三只代表作,任职以来净值均屡创新高,给持有人带来了较好的持有体验。这样的结果其实也反映了陆彬作为基金经理的初心,他曾多次表示,“像珍惜妈妈的退休金一样对待客户的每一份本金”。

数据来源:Wind,智造先锋基金A数据区间2019.5.18(陆彬任职期)-2021.12.31,低碳先锋基金A数据区间2019.8.17(陆彬任职期)-2021.12.31,动态策略基金A数据区间2020.5.9(陆彬任职期)-2021.12.31。

2. “高研值”研究团队鼎力护航,精选潜力股

据说,每家基金公司都有自己的“研究精选”产品,体现的是公司整体研究实力。汇丰晋信研究精选混合基金就是这样一只代表性产品。

汇丰晋信基金“高研值”研究团队由共20位成员构成,平均从业年限近5年*。研究团队的关键词包括:深度、前瞻、主动、全面,通过深度的一线行业覆盖以及积极专业的行业研究,提供投研支持。*数据来源:汇丰晋信 截至2021.11.30

选股方面,研究精选基金将主要采用自上而下与自下而上相结合的方式精选个股,构建股票组合。自上而下,评估不同行业的相对投资价值,调整行业分布;自下而上,通过定性、定量两方面,结合基本面和估值的角度,精选具有长期发展潜力的标的进行投资。

3. 陆彬首只A+H产品,投资范围拓展至港股

对比陆彬目前管理的动态策略基金、核心成长基金这2只混合型全市场基金,汇丰晋信研究精选基金的投资范围进一步扩大,可以布局港股,股票资产的0-50%可投资于港股通标的股票,更加全面地覆盖中国股票市场投资标的。

站在当前时点,陆彬认为港股已经来到历史较低位置,迎来布局的良好时机。另外从团队来看,汇丰晋信拥有专业的港股研究团队,具有较为丰富的港股研究经验,可为投资港股提供有力支持。

风险提示

本基金管理人依照诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,在少数极端情况下,投资人可能损失全部本金。投资有风险,基金的过往业绩及其净值高低并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成本基金业绩表现的保证。本基金的募集初始面值为1元,在市场波动等因素的影响下,本基金净值可能会低于初始面值,本基金投资者有可能出现亏损。基金管理人提醒投资人基金投资的“买者自负”原则,敬请投资人根据自身的风险承受能力选择适合自己的基金产品。

基金的特有风险:本基金除了投资于A 股上市公司外,还可在法律法规规定的范围内投资港股通标的股票。除了需要承担与境内证券投资基金类似的市场波动风险等一般投资风险之外,本基金还会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险,包括港股市场股价波动较大的风险(港股市场实行T+0 回转交易,且对个股不设涨跌幅限制,港股股价可能表现出比A 股更为剧烈的股价波动)、汇率风险(汇率波动可能对基金的投资收益造成损失)、港股通机制下交易日不连贯可能带来的风险(在内地开市香港休市的情形下,港股通不能正常交易,港股不能及时卖出,可能带来一定的流动性风险)等。本基金投资于港股通标的股票的比例占股票资产的0-50%,本基金可根据投资策略需要或不同配置地市场环境的变化,选择将部分基金资产投资于港股通标的股票或选择不将基金资产投资于港股通标的股票,基金资产并非必然投资港股通标的股票。

相关阅读

- 2021年各类商品及服务价格同比变动情况

- A股连续大跌 基民始终未迎来2022年开门红走势

- 受隔夜美股大涨带动 京东集团高开8%

- 特高压板块大涨 许继电气涨超7%

- 以科技赋能普惠为己任 小赢科技亮相深...

- A股早盘指数走强 特高压、医疗等板块领涨

- 2021年12月份CPI和PPI重回“1”时代

- 物流板块拉升 新宁物流涨逾6%!

- 元宇宙妖股再现疯狂 湖北广电再度飙涨9%

- 冬奥会带动了8K产业链突破 能否为彩电...

- 新品和二手之间的“价格内卷” 平台上...

- 震荡市投资“暖心之选” 建信鑫怡90天...

- 白酒股业绩陆续报喜 白酒的春节旺季还...

- 机构今日买入这17股 安旭生物净流出1.47亿元

- 包钢股份业绩预告:2021年净利同比预增5...

- 近半数注册制IPO项目未果 投行业务为何...

- 2021年新能源乘用车批发销量达331.2万辆...

- “爱尔眼科行贿”事件发酵中 疯狂扩...

- 浙江两大金融机构“换帅” 财通证券董...

- 安卓折叠机冲击千万量级市场 终端价格...

- 5家银行业绩预喜 多家银行净利增速超20%!

- 首只“破净”发行银行股 兰州银行能否...

- “00后”逐渐步入婚育年龄 对出生人口...

- 三个月内五次收函 监管多次“点名”元宇宙

- 半导体周期回落 大基金祭出大额减持计划

- 人事大调整!千亿上市券商董事长跨行业...

- 雷暴来袭!万亿火爆赛道第四季首现亏损...

- 股价腰斩,高管接连"抄底"!2000亿"眼茅...

- 盐湖开发白热化 蓝晓科技与亿纬锂能“...

- 全市“强省会 兴产业”项目建设现场观...

- 安凯客车:高管发生人事变动

- 山石网科:唐琰上任董事会秘书

- 两度延期回复深交所问询函 *ST邦讯靠“...

- 亿纬锂能上市12年负债大幅增长

- 2万亿资产银行董事长辞职!新掌门来自这...

- 种植牙有望降价 通策医疗总市值缩水超7...

- 美元兑加元走势分析:关注1.2626和1.261...

- 1月11日黄金交易策略:金价上涨空间料有限

- 现货黄金料随时终结反弹,FED不怕它,料...

- 澳元继续承压0.7200关口,尽管澳洲零售...

- 欧洲油企今年力求瘦身,削减石油产量和...

- NYMEX原油仍上看83.77美元

- 美指有望上涨?美联储3月加息预期升温,...

- 黄金交易提醒:美联储3月加息概率飙至近...

- 变更募投项目实施主体引关注,凯赛生物...

- 美亚光电获8家机构调研:公司认为2022年...

- 电声股份携手红爵啤酒新年开启品牌场景...

- 东南网架获3家机构调研:公司在化纤板块...

- 一站式”准入保护数据安全 解读深圳市...

- 远大控股2021年度经营业绩持续大幅增长

- 香山股份获1家机构调研:截至2021年第三...

- 信息披露存多项问题 勤上股份被广东证...

- 深交所向宜华健康发出关注函 要求说明...

- 西部创业:王建成离任财务总监

- 威创股份:侯佳离任副总经理

- 杭氧股份:周智勇离任副总经理

- 华伍股份:陈凤菊离任副总经理

- 信息披露管理制度存在缺陷 中天科技及...

- 开年首杯,“橙”意满满!喝点不一样的冰...

- 华贵保险发布《定期寿险白皮书(2021)》

- 最强性能旗舰一加 10 Pro正式发布,售...

- 千万销量千家售后 一加多触点布局国内市场

- 西安“硬科技”遇上重庆高质量发展——...

- 哈萨克斯坦石油产量恢复正常!利比亚也...

- 国际金价短线料进一步上摸1813美元

- 健康第一步 选对搭档很重要

- 看似最平凡生活下 歌唱平凡的烟火生活

- 股权变动频繁 城商行“接手”股份行

- A股跨年行情未如期上演 半导体板块开年...

- “眼茅”爱尔眼科开盘重挫 跌达4.75%!

- “免税茅”中国中免大跌近6% 创13个月新低

- 宁德时代投资锂离子电池生产商东恒新能源

- 子公司润邦海洋入选中铁建港航局“优秀...

- 潮宏基获2家机构调研:公司主要产品为珠...

- 永高股份获54家机构调研:公司下游主要是...

- 永高股份获1家机构调研:公司对销售人员...

- 【公司前线】德邦股份全资子公司高管发...

- 大众:国轩高科不是唯一电池供应商 与...

- 兴业银行高开1.79% 股价创出近半年来新高!

- 物流板块走强 新宁物流涨逾6%

- 黄金ETF录得8年最大资金流出!2022年金...

- 湖北广电早盘跌停 换手率超20%

- 哈萨克斯坦全国企业家商会:骚乱造成约9...

- 科创板迎做市商制度预期即将兑现 头部...

- 三大指数午后维持震荡整理 创指回落罕...

- 猪肉价格新年以来持续下跌 猪肉板块却...

- 龙虎榜丨机构今日卖出这8股 海量数据净...

- 云天化发布2021年度业绩预增公告:净利...

- 东阿阿胶人事变故:高登锋被推选为新董事长

- 草甘膦等产品价格大幅上涨 新安股份公...

- 北向资金净买入超47亿元 东方财富净卖...

- A股三大指数涨跌不一 北向资金加速进场扫货

- 湖南出生人口首次跌破60万 创59年来新低

- 地利集团荣获2021品牌强国论坛“创新力...

- 鑫泰龙黄金珠宝落户滨州

- 北交所2022年首场发审会于1月10日召开!...

- 1月11日财经早餐:股市大跌后反弹,美元...

- 1月11日外汇交易提醒:美债收益率提振美...

- 需求担忧重燃且利比亚产量增加,布油连...

- 原油交易提醒:伊核谈判进展积极,全球...